2024-09-24

Aave原生美元稳定币GHO,为何一直低于1美元?

Aave 协议中的本地稳定币 GHO 自其问世以来一直低于 1 美元,目前约为 0.96 美元,流动性工程师 @TokenBrice 在社交媒体平台发文对此现象做出解释,指出其流动性管理不足之处。但他同时表示,除了提供流动性,现在持有 GHO 没有任何实际应用价值。

BlockBeats 于 10 月 16 日 报导 ,Aave 社群已通过「进一步提高稳定币 GHO 借贷利率至 3%」的 ARFC 提案,目的是增强 GHO 锚定和提高收入。 17 日 ,Aave 原生稳定币 GHO 发行量已突破 2500 万枚,截止目前达到 25,152,308 枚。

基于此,@TokenBrice 将作为流动性委员会一员提出并实行一系列治理 DAO 的应对措施,并承诺在一个月内使 GHO 价格在此期间至少达到 0.985 美元。BlockBeats 将原文编译如下:

自诞生以来,GHO 一直在基准价以下交易(目前约为 0.96)。你可能想知道为什么,以及这种情况是否会改变。简单的回答是:GHO 的价格波动源于需求和供应的失衡,而这个问题即将得到解决。想了解详细的回答吗?请继续阅读,一场精彩的探索之旅即将展开。

首先,我们需要了解 GHO:它是 Aave 生态系统中的一种本地稳定币,可以使用 Aave 上任何作为抵押品支援的代币进行铸造。借款人需要支付由治理决定的利率,而 stkAAVE 持有者可以享受该利率的折扣。目前的利率范围为 2.13% 至 3.05%,预计不久将会上升。

GHO 利率的问题

GHO 的当前状况与 Maker/DAI 早期相似:其利率受治理决定(无 PSM/GSM),这意味著 GHO 在不断变化的市场条件下无法自然调整。然而,自 GHO 诞生以来,市场条件已发生了巨大变化。关于这种设计,我已多次分享过我的观点,无需再次重复,可阅读我的部落格获取详细资讯。

如果你想知道当前利率和利率模型为什么有问题,答案很简单:它仍然远远低于其他替代方案,例如在 Maker 上借款 DAI 的利率,甚至是在 Aave 上借款其他稳定币的利率(如 $DAI 或 $USDC 的 > 5%)。这导致了一个套利回圈,stkAAVE 持有者可以以约 2.13% 的年化收益率借款 GHO,将其兑换成 DAI,并享受 DAI 储蓄利率(目前为 5%)。

正如我上文提到的,治理机构非常清楚这个问题,并正在积极解决。因此,从这个角度来看,前景是积极的,这只是时间问题。现在让我们讨论另一个解释 GHO 当前状况的主要话题,它与利息息息相关。

GHO 的实用性

确保稳定币长期稳定的一个有效方法是赋予其实际应用价值。的确,对于大量借入或购买稳定币并将其保持为此类资产的持有者来说,这至关重要。例如,@LiquityProtocol 的 $LUSD 稳定性池使 LUSD 持有者能够从清算过程中获得 ETH 收益,并从排放过程中获得 LQTY 收益。稳定池是一个特殊情况,因为它还充当协议上清算的主要储备。

其他 CDP 协议已经实施了不同的解决方案,但在为稳定币提供实用性方面实现了相同的目的,例如:在 MakerDAO 中的 Dai 储蓄利率:使用者可以押注 DAI 以赚取更多的 DAI。

尽管这些解决方案各有特点,但从巨集观角度来看,它们达到了相同的目的:确保有一群稳定币持有者乐于将它们保持为此类资产,即不将其兑换为另一个稳定或其他资产。

这正是 GHO 目前所缺少的:除了提供流动性,现在持有 GHO 没有任何实际应用价值。因此,大多数享受低于市场借款成本的借款者都乐于将他们的 GHO 卖给另一个稳定币,以便用这些货币赚取收益,例如 DAI。

现在,在这方面,治理已经意识到并正在考虑其选择,主要选择包括:

- 1. 在 Aave 上新增 wGHO 作为抵押品

- 2. 为 GHO 持有者提供押注选项:GHO 储蓄利率。

现在,舞台已经布置好了,我们可以谈谈我最喜欢的话题:流动性策略!

迄今为止 GHO 流动性管理的不足之处

流动性管理是一场艰巨的博弈:在支出、效率、政治和市场目标之间保持稳定的平衡。在未锚定稳定币(如 GHO)的情况下,弄清楚哪些是必要的和哪些是有害的变得更加具有挑战性。

实际上,尽管你可能每天都会看到我在抱怨流动性效率问题,但在制定重新锚定稳定币的策略时,这却是你最不需要关注的因素。这是因为重新锚定需要采取一些效率较低的措施,如支付超出范围的流动性作为价格支援。

尽管 GHO 流动性委员会由经验丰富的专业人士组成,但他们却为追求效率而陷入了一个陷阱,这对锚定来说是有害的。为了让你更好地理解,我们来举一些例子。

支援 GHO 的 Stableswap 池

对于稳定币而言,Stableswap 通常被认为是一个非常优秀的流动性集中选择:它将流动性集中在 1:1 的价格附近,当所有涉及的稳定币实际上都处于锚定状态时,提供了巨大的流动性深度。

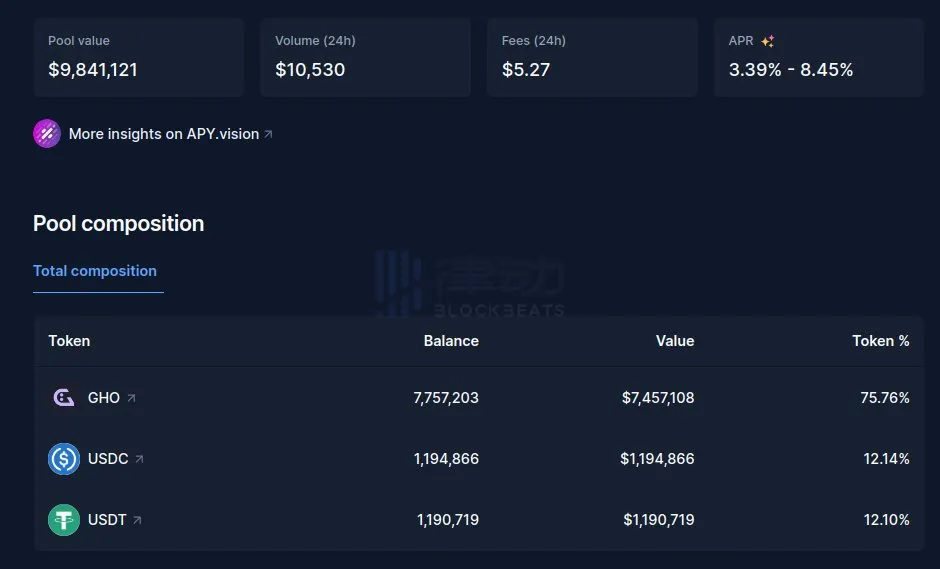

然而,如果某种资产要脱钩,情况就会变得更糟糕,因为 Stableswap 实际上可能会加剧问题。为什么会这样?我们可以观察一下 $GHO 主要 Stableswap 池的流动性分布情况。

因此,我将在截止到 11 月 30 日的一个月内,临时担任流动性委员会的领导者,旨在使 GHO 价格在此期间至少达到 0.985。如果我们未能实现这一目标,我将承担全部责任,并向委员会提交辞呈。

为什么选择我?

现在,你可能会好奇:为什么是我?原因其实很简单:流动性委员会需要一种独特的专业知识,在整个 DeFi 生态系统中,掌握这种知识的人可能屈指可数。这种知识要求兼具稳定币和流动性专家的能力。更具体地说,它需要在非固定锚定价格的稳定币上管理定向流动性的经验,我喜欢把它称为「非锚定的锚定资产」。正如你所料,这样的人才并不多。幸运的是,我曾经管理过一个向上脱锚(LUSD,从创立到大约 6 月)和轻微向下脱锚(LUSD,6 月至今)的稳定币的流动性。

我很高兴将这些经验运用到带领流动性委员会重新锚定 GHO 上。为了实现这一目标,我们将充分利用所有相关工具,重点关注最适合完成这项任务的工具 @mavprotocol。

Maverick:一种插接引擎?

确实,Maverick 的静态池让你能够在特定范围内实现均匀的流动性分布,这是其最有趣的应用之一,遗憾的是,Uniswap 无法实现这一点,因为它的分布是线性的。这意味著你可以建立静态池,并在给定价格范围内进行交易挂单,这正是我们将使用 GHO 来实现的!这已经开始在 GHO/USDC BP #57 0.956 至 0.966 之间展开,并被称为「GHO 锚定支援池 I」。